(一) 军工行业概述

军事工业,简称军工。军工企业主要为国防建设服务,承担国防科研生产任务,为部队提供武器装备和其它军需物资的工业部门和工厂。

军工产品按其用途可分为军品和民品两部分产品,又可根据产品的特性、功能分为基本产品、配套产品和辅助产品。

军工企业主要收入来源于军费预算,几乎不受宏观经济波动的影响,呈现出较强的计划性特征。同时,最先进的技术往往首先应用于军事领域,使得军工行业呈现知识密集性和资本密集性的特点。此外,作为国家安全高度保密领域,军工行业天然具有较高的行业准入制度壁垒。

目前进入我国军工领域,需要取得军工四证:保密证、国军标、科研生产许可证和承制证。

在我国经济社会持续健康发展的同时,总体保持国防支出合理稳定增长,促进国防实力和经济实力同步提升,军工行业蓬勃发展。

(二) 军工行业产业链

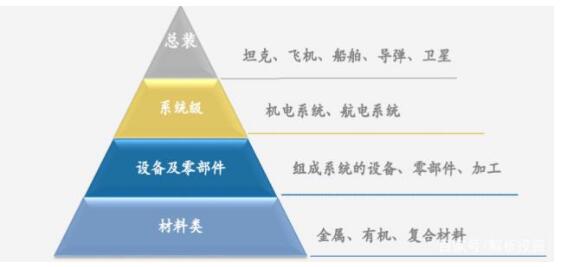

军工企业按照产业链顺序可以大致划分为上游材料和元器件供应商和单机、模块厂商,中游子系统(大部件)分包商,下游总装(整机或核心系统)承包商

上游

上游主要产品为各类金属、有机和复合材料等原材料,以及组成系统的设备、零部件等,产品种类繁多,技术要求比较低。目前民营获证单位占已发证单位的比例超过40%。

中游

中游分包商的主要任务是研制生产二级配套系统,例如:雷达系统、通信系统、武器系统、机电系统等,行业技术壁垒比较高。

现主要是各大军工集团下属的从事各分系统研制生产的研究所和企业。

下游

下游总装商负责航空、航天、舰船、陆军等领域的主战装备总体设计、生产、系统集成,行业进入壁垒高。

目前总承包商主要是各大军工集团的主机厂、研究所。

(三) 军工行业发展现状

1. 国防费用合理稳定增长,促进国防实力和经济实力同步提升

国防军费是军工产业发展的源头,2007-2019年,我国军费支出持续较快增长,2019年中国军费预算支出为12122亿元,占财政支出的比重为5.08%,占GDP的比重为1.23%,2020年中国国防支出预算为12680亿元,较上年增长6.56%,增速较2019年有所下降。2021年中国国防费适度稳定增长比上年增长6.8%,2021年全国财政安排国防支出预算13795.44亿元,表明了中国军工蓬勃发展的前景。

2. 军工行业的发展受益于我国国防装备的升级

增加的国防费用主要用于保障军队建设“十四五”规划布局的重大工程和重点项目启动实施和加速武器装备升级换代,推进武器装备现代化建设等事项,国防装备的升级将促进我国飞机、航空发动机、航空材料、卫星等行业的技术和装备的更新,推动军工行业的发展。